证券“傻眼”:代销“保本”私募,却意外暴雷

来源:财通社

在鼎鼎大名的证券公司购买的正规证券投资私募产品,居然兑付困难了!作为常识,我们都清楚,证券投资产品的流动性是非常好的,因为股票可以随时变现。怎么就兑付困难了呢?

据《华夏时报》报道,北京投资者黄先生花1000万元,购买了中国证券股份有限公司代销和托管的私募基金产品,并且签署了“保本协议”。可令他没有想到的是,购买仅4个多月后,该基金产品就进入了清算程序。又过了7个多月,证券方面才通知其清盘事宜。如今,产品迟迟无法兑付。

这究竟怎么一回事?

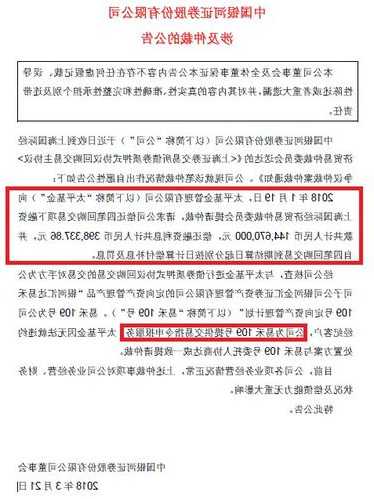

雷根集团董事长李海龙

01

“敢保本”的私募

据《华夏时报》报道,上述黄先生购买的产品,正是上海雷根资产管理有限公司(下称“雷根基金”)管理的“雷根添宝全天候五号二期私募证券投资基金”。

2022年8月17日,黄先生通过证券下单购买了1005万元(包括5万元佣金)。购买后,证券营业部工作人员还协助他和雷根基金签署了一份《基金份额转让协议》,协议约定持有365天至少可获得1080万人民币,如果到期金额不足,雷根基金将补足投资者的差额部分。

如今,银行活期理财产品都不“保本”,雷根基金的证券投资产品居然“敢”提供保本协议?

无独有偶,在黑猫投诉【投诉入口】平台,我们也发现了投资者的“控诉”。

今年4月6号,有投资者投诉,2021年3月在陆金所购买了“雷根添宝全天候一号私募基金”,宣称投向港股打新而且历史业绩很好,于是购买了100万。但是购买后业绩不佳,遂要求在封闭期结束后,即2022年3月赎回产品,结果无法赎回。然后等到2022年6月再次申请赎回,结果发现基金已经进入清盘流程。此后大概退回了23万元,便再无消息。也就是说,过去一年多,投资者的钱迟迟未能全部拿回来。

又是“保本”,又是各种“高大上”的宣传,又是权威金融机构的代销“背书”,这的确令人很难不相信。可越是“信誓旦旦”,里面的“猫腻”可能就越大。

今年7月,雷根系被实名举报了。

7月21日,《华夏时报》报道,有投资者实名举报李海龙、李金龙及其实际控制下的统一以“雷根集团”或“雷根基金” 面目出现的企业主体,在中国境内违法违规募集私募基金、欺骗投资人,将基金资产用于利益输送、操控上市公司股票、内幕交易等不法行为。举报信主要指控,李金龙等涉嫌股价操纵新三板挂牌公司金政科技、华泓科技及港股上市公司信恳智能等。

《证券时报》7月以“百亿”私募雷根操纵5股 构筑利益输送暗道”为题进行了专题报道。报道指出:雷根系选择那种冷门股票,然后自己或关联方先行买入成为重要股东,再通过关联账户左手倒右手,互相打掩护,助推股价几十倍甚至上百倍抬升。最后利用投资人的投资款高价接盘,帮助自己或关联方高位。结果就是损害了投资人的利益,而股价操纵者却赚得盆满钵满。

媒体公开报道后,至今未见到李海龙、李金龙及雷根系的公开回应。

02

多个官司开打,李金龙被执行

上述举报内容,也可以得到相关的印证。

首先是机构异常。

在中国证券投资基金业协会,上海雷根资产管理有限公司处于“异常经营状态”,并且“存在长期处于清算状态基金”,而且“最近年度财务报告审计意见类型非标准无保留意见”。协会数据显示,雷根资产目前正常运作产品34只,延期清算1只,提前清算88只,正常清算4只。

进入雷根基金的,新闻资讯栏目,最后一条信息是2021年12月的。雷根荣誉栏目,最后一条信息是2019年5月的。公司提供的免费服务热线“4006789949”,我们尝试拨打了几次,均直接被挂断(拒接)。

其次是多次受罚。

根据《证券时报》援引《举报信》的内容,李金龙实际控制金政科技、华泓科技新三板公司,并通过自我交易及关联交易的方式炒高股价,而其名下的雷根基金通过发行私募基金募资后,将资金汇集到第三方通道,即上海起复投资有限公司,并以起复精选混合一号私募证券投资基金、起复精选混合七号私募证券投资基金等基金,以不合理高价接盘金政科技、华泓科技股票。

这种异常的交易,也引发了监管层的重视。

2022年1月14日,全国中小企业股份转让系统对起复投资旗下的“起复精选混合一号、六号、七号、九号”产品取限制证券账户交易六个月的自律监管措施,原因是2021年8月11日至2022年1月5日,相关基金及与其涉嫌关联的账户在参与金政科技交易的过程中,以异常价格大量或频繁进行反向交易。

另外,多起民事诉讼同时发起。

企查查平台显示,雷根资产目前涉及到多项委托合同***、合同***、委托理财合同***、侵权责任***等民事诉讼。

9月4日,江苏省常州市常州经济开发区人民***对上海雷根资产管理有限公司、李金龙强制执行,执行标的11,569,179.00元。这是依据(2023)苏0492民初952号执行的,这是一起合同***案件。

03

代销机构或担责

从时间线来看,本轮雷根基金“暴雷”最早始于2022年7月。投资人北京睿智融科控股股份有限公司(下称“睿智融科”)对雷根基金首先发起民事诉讼。据媒体报道,睿智融科于2021年3月认购了雷根添宝全天候一号私募基金累计认购金额9533.23万元,后因产品未按时兑付,睿智融科联合其他投资人,一致要求基金提前清算。

在睿智融科诉讼案中,国金证券股份有限公司成为“第三人”。6月5日,成都青羊区人民***已经开庭,目前暂无结果。

而在雷根基金另一个侵权责任***案件中,申银万国期货有限公司成为“被告”。

那么回到开头,黄先生通过证券购买的雷根基金产品,证券是否担责呢?

我们再来看几个案例。

据西安市碑林区人民***披露的《中国民生银行股份有限公司西安文艺路支行、杨合群委托理财合同***民事一审民事判决书》显示,银行“未及时告知原告基金行情及进行风险提示”,导致原告购买基金后一年后才告知,未尽到适当性义务。因此,***判定:被告(银行)应赔偿原告经济损失30%的责任,原告自行承担其经济损失70%的责任。

还有一个案例。

北京的马女士出资110万在光大银行北京分行购买的基金,持有三年后亏损48.68万元,仅收到赎回款61.32万元。光大银行主要问题是“无法证明对马女士进行过提示说明或充分告知,亦无其他证据证明马女士确认明知超出本人风险承受能力,仍自愿承担风险、坚持认购案涉产品”。最终,***酌定光大银行的赔偿责任为30万元。

所以,关键还要看证券在整个过程中,有没有尽责,有没有违规行为。

据《华夏时报》透露,目前像黄先生这样通过证券代销购买雷根基金私募产品的投资者有52名,认购自证券上海、北京、南京、天津等地的营业部,购买金额总共近一亿元。

希望雷根,尽快有一个结果!

作者:xinfeng335本文地址:http://www.022yoga.com/post/1380.html发布于 2023-11-03

文章转载或复制请以超链接形式并注明出处杭州巴力商业管理有限公司